뉴스핌 | 2018-07-19 06:10:00

[서울=뉴스핌] 김형락 기자 = 올해 상반기에 이어 하반기에도 바이오기업의 기업공개(IPO)가 흥행 가도를 달릴 전망이다.

바이오기업의 IPO는 대부분 승승장구했다. 공모 경쟁률이 수백대 일을 기록했고 주가도 많이 뛰었다. 지난 6월까지 코스닥시장에 입성한 바이오 종목은 대부분 공모가를 뛰어넘은 상태다. 최근 불거진 삼성바이오로직스 분식회계 논란과 바이오 감리 강화로 투자심리가 다소 약화했지만 공모주 시장에 미치는 영향은 제한적이라는 시각이 많다.

19일 금융투자업계에 따르면 올해 하반기 한국유니온제약, 바이오솔루션 등을 비롯한 11개 바이오기업이 IPO 시장에 도전장을 던질 예정이다.

|

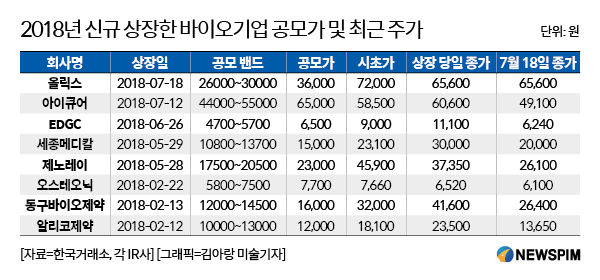

일단 시장 상황은 밝다. 올해 코스닥시장에 신규 상장하거나 이전 상장한 바이오기업 8개 종목 중 7개 종목의 공모가가 공모가 밴드를 웃돌았다. 상장 첫날 주가도 공모가보다 평균 69% 높은 가격(8개사 기준)을 형성했다.

공모주 흥행의 1등 공신은 지난 4월 출범한 코스닥벤처펀드다. 코스닥벤처펀드는 지난 6월 29일 기준 2조9412억원의 자금몰이를 했다. 펀드매니저들 사이에선 코스닥벤처펀드가 공모주 수요예측 때 가격을 높게 써내 공모가가 올랐다는 얘기가 나온다.

코스닥벤처펀드는 공모주 물량의 30%를 우선적으로 배정 받을 수 있다. 전체 자산의 15%를 벤처기업 신주에 투자하고, 35%를 벤처기업이나 벤처기업 지정이 해제된 지 7년 이내인 코스닥 상장사에 투자하는 조건을 갖춘 펀드에 한해서다.

유진투자증권에 따르면 올해 상반기 코스닥벤처펀드 출시 전후 수요예측 경쟁률은 410대1에서 655대1로 높아졌다. 공모 청약 경쟁률도 576대1에서 933대1로 올랐다.

당초 올해 바이오기업의 공모주시장이 다소 주춤할 것이라는 우려가 있었다. 삼성바이오 분식회계 논란과 금감원의 바이오기업 감리 강화 기조가 악재로 작용할 것이란 염려였다. 하지만 최근 바이오기업의 IPO 결과는 이러한 걱정이 기우라는 것을 보여준다. 증권가는 하반기에도 바이오기업이 공모주 시장에서 흥행을 이어갈 것으로 보고 있다.

하반기 바이오기업의 IPO 포문 연 아이큐어(175250)는 642대 1의 수요예측 경쟁률을 기록하며 희망 공모가 밴드(4만4000원~5만5000원)를 웃도는 6만5000원을 공모가로 확정했다. 시초가는 5만8500원으로 공모가 대비 소폭 하락했으나 상장 당일 종가는 6만600원으로 공모가 웃돌았다. 18일 종가는 4만9100원으로 공모가를 밑돌고 있다.

뒤 이어 코스닥시장의 문을 두두린 올릭스(226950)도 876대1의 기관 경쟁률을 기록하며 희망 밴드(2만6000원~3만원) 최상단을 초과한 3만6000원에 공모가를 결정했다. 이날 종가는 6만5600원을 기록하며 공모가 대비 82% 올랐다.

오는 26일 코스닥시장 입성을 준비하는 유니온제약도 희망 밴드(1만3500원~1만6000원) 최상단을 초과한 1만8000원에 공모가를 확정했다. 이밖에 하나제약, 바이오솔루션, 진셀팜, 옵티팜 등 바이오·제약 업체도 상장 대기중이다.

박종선 유진투자증권 연구원은 "바이오기업이 상반기 IPO 시장의 36%를 점유했다"며 "하반기에도 높은 비중 차지하며 IPO가 활발히 진행될 것"이라고 내다봤다. 이어 "삼성바이오로직스 분식회계 논란과 불명확했던 바이오 기업의 연구개발 비용 회계 처리 등이 어느정도 정리 될 것"이라며 "거래소에서 상장 심사에 이런 기준을 반영하면 투자자들에게 보다 정확한 제공가 제공된다는 측면에서 긍정적"이라고 말했다.

반면 바이오기업의 IPO를 준비하는 증권사들은 최근 거래소의 상장 문턱이 높아졌다는 분위기다. IB업계 관계자는 "주도주가 없는 시장에서 투자자들이 바이오주를 다시 눈여고 보고 있다"며 "공모 청약 흥행 대한 걱정보다 기술성장기업 상장 특례에서 거래소 심사가 어려워진 게 고민"이라고 말했다.

거래소는 IB업계의 주장을 일축했다. 거래소는 상장을 준비하는 바이오기업들이 원할히 상장할 수 있도록 하겠다는 입장이다. 거래소 관계자는 "최근 바이오기업에 특별히 엄격한 잣대를 적용하는 건 아니다"며 "거래소는 연초부터 코스닥시장 상장 활성화라는 일관된 입장을 가지고 있고 심사도 이러한 정책 기조 아래 이뤄지고 있다"고 강조했다.

하반기 IPO가 집중된 것을 걱정하는 목소리도 있다. 또 다른 IB업계 관계자는 "하반기에 청구가 몰려 공모 기업이 많아지면 공모 기업은 많은데 비해 시장 자금 유동성엔 한계가 있어 밴드 상단을 뚫기가 쉽지 않을 것"이라며 "10월까지는 괜찮지만 반기 실적을 보고 청구한 기업들이 수요 예측에 들어가는 11월, 12월에는 공모가가 밴드 하단을 기록하거나 공모를 철회하는 기업이 생길 수 있다"고 말했다.

rock@newspim.com

바이오리더스 "신약 특허물질 적용 마스크팩 수출 100만달러 돌파"우정바이오, 신약개발 위한 정밀의학 플랫폼 구축 MOU

이지바이오, 목표가 9500원 유지...전일종가 7940원 -IBK證

솔고바이오, 수소수표준협회 심포지엄 후원

- 한줄 의견이 없습니다.